Com mais um trimestre finado e mais resultados fiscais da Apple divulgados, é hora de saber quem acertou e quem errou em termos de previsões. Resumindo a ópera, os analistas profissionais, que estão muito bem empregados em bancos e firmas de investimento, erraram feio; já os blogueiros, que muitas vezes trabalham para si mesmos, acertaram em cheio.

No geral, a única coisa que todo mundo errou foi a demanda excessiva pelo iPad 2, que prejudicou tremendamente as vendas — quisera a Motorola ter esse tipo de problema.

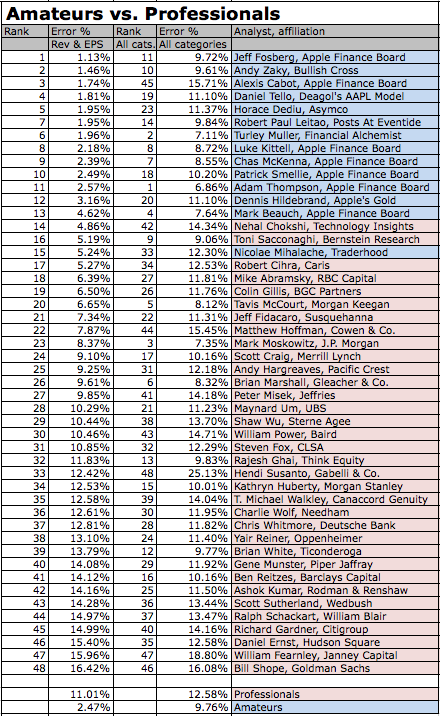

Quantitativamente falando, o Fortune Tech comparou as pontuações gerais dos analistas profissionais (vermelhos) e amadores (azuis) para chegar à tabela abaixo, que mostra todos os nomes avaliados de acordo com seu grau de acerto em receitas e ganhos por ação.

Dá pra perceber claramente que, tirando uma única exceção, todos os profissionais estão mal das pernas — que bom que nenhum deles parece se dignar a pedir perdão a seus clientes por ter errado tão feio. Tsc, tsc, tsc…

Mesmo assim, vejamos alguns pontos destacados pelos mais famosos deles:

Gene Munster, da Piper Jaffray

Chamou este trimestre de “monstruoso”, mantendo a indicação de “compra” para a AAPL. Munster prevê que a demanda pelo iPad 2 vai continuar maior que oferta até o final do próximo trimestre, mas manifestou alívio pelo fato de os desastres no Japão não apresentarem risco ao suprimento de componentes.

Diante do sucesso do iPhone na China, um mercado tipicamente de celulares pré-pagos, o analista manifestou otimismo pelo crescimento da Apple em outros mercados similares. Por fim, Munster elevou o preço-alvo da AAPL de US$483 para US$554, classificando-a com “sobrepeso”.

Katy Huberty, da Morgan Stanley

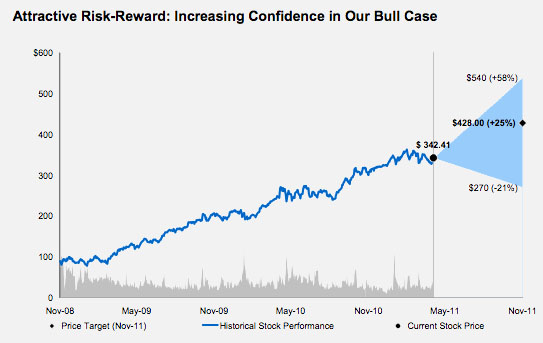

Como sempre, Huberty traçou uma projeção de melhor/pior cenário para a AAPL, mas indicou que inúmeros dados do último trimestre corroboram resultados positivos no futuro, principalmente por causa da demanda irrefreável pelo iPad 2 e do comprometimento da Apple em repetir o sucesso ímpar que teve na China.

Há, contudo, preocupações a relatar: uma delas é a ausência de um novo iPhone em junho, o que poderá resfriar as vendas; outro possível problema é a lentidão da Maçã em adotar redes 4G, algo capaz de deixar investidores temerosos.

Quatro catalisadores pouco observados deverão acelerar o crescimento da Apple no futuro: as vendas na Ásia, uma maior variedade de preços pro iPhone (leia-se “nano”), o lançamento de uma “Smart TV” e o domínio continuado do mercado de tablets.

Mark Moskowitz, da J.P. Morgan

Para Moskowitz, o “crescimento mágico” da Apple parece “desafiar a lei da gravidade” e investidores deverão continuar interessados, dado o impulso do iPhone e do Mac, além do fato de as vendas relativamente baixas do iPad 2 terem sido uma questão de timing no lançamento, e não demanda.

As estimativas da J.P. Morgan, que já eram mais otimistas que o consenso em Wall Street, foram habilmente ultrapassadas pela realidade. No geral, as preocupações assombrando o mercado foram esmagadas pelo desempenho da Apple, que favoreceu os mais otimistas.

O analista não crê que a próxima atualização do iPhone vá ser muito radical: ele acredita que haverá uma renovação, mas não necessariamente visual. A espera por um novo modelo em junho poderá provocar uma “mal estar de verão” nas vendas do gadget, então é bom os investidores estarem preparados.

· · ·

Hoje a NASDAQ:AAPL fechou o dia cotada a US$350,70, numa alta de 2,42% — uma boa recuperação, depois das sucessivas quedas desde o fim de março.

[via AppleInsider]